近日,宅男财经频道曝出了王健林的“割肉求生”计划。作为万达集团的创始人和董事长,他计划出售一部分营收稳定但收益较低的资产,以获得更多现金流来应对目前的财务压力。这一计划引起了业界的广泛关注和猜测。究竟王健林的“割肉求生”能否取得成功?这是一个备受关注的问题。本文将探讨王健林此举的背后动机、挑战以及可能面临的风险,并对其未来的发展进行分析。

【宅男财经|专家面对面】上市屡屡遇阻,债务压力步步紧逼,王健林最终还是选择“割肉求生”。

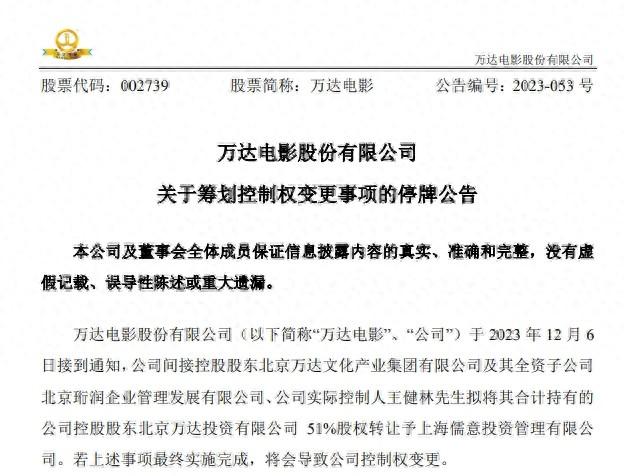

来源:万达电影公告

12月6日,万达电影发布公告称,实控人王健林等拟转让公司控股股东北京万达投资有限公司(以下简称“万达投资”)51%股权,若上述事项最终实施完成,将会导致公司控制权变更。在近半年时间内,王健林已直接或间接出售万达电影股权四次,而这也并非他首次通过“变卖家产”筹集资金。

早在2017年时,万达集团便经历了一场流动性危机,因银行系统开始排查公司授信及风险,万达系公司出现股债双杀。压力之下,万达商业于当年7月以637.5亿元的代价,将13个文旅项目91%的股权、77家城市酒店的全部股权,分别出售给融创和富力,多地万达广场也被卖给珠江人寿。

2018年时,王健林又以77.94亿元的价格将万达电影12.7%的股份,出售给文投控股股份有限公司(以下简称“文投控股”)和杭州臻希投资管理有限公司,后者为阿里巴巴旗下公司,因此阿里巴巴与文投控股分别成为万达电影第二和第三大股东。

通过不断地“卖卖卖”,2018年万达集团有息负债大幅减少,喘息之际,王健林继续寻求公司上市机会。

2018年1月,腾讯、苏宁、京东、融创宣布,将投资340亿元收购万达商业香港H股退市时引入的投资人持有的约14%股份。同时,万达商业宣布更名为万达商管集团,并退出房地产开发业务,万达商管开始谋求在A股上市。

经过3年的等待,万达商管距离上市依旧遥遥无期,苏宁、融创也因自身原因先后退出。2021年3月,在宣布撤回A股上市申请的同时,珠海万达商管成立。同年9月,珠海万达商管与22家投资者签订了股份转让协议,新投资者包括珠海国资委、碧桂园、蚂蚁金服等。王健林也决定重回港股,在Pre-IPO轮融资中,珠海万达商管共募资468亿港元,但这次投资者的出手相救却附带着高昂的成本。

公开信息显示,在珠海万达商管与投资者的对赌协议中,除对公司净利润的要求外,还需保证公司在2023年底前完成上市,否则要向投资者支付股权回购款,该笔款项约300亿元。但自珠海万达商管2021年10月21日首次递表以来,其招股书已经三次失效,2023年6月28日,公司第四次在港交所提交IPO招股书,但至今仍未有进一步消息。

日前,珠海万达商管试图延期支付上市对赌所涉300亿元股权回购款,但初步方案未获投资人同意。另有媒体报道称,珠海万达商管有意将其在港上市时间最长推迟至2026年,目前正在和投资方进行商讨。

公司年内上市的计划恐难完成,多重压力之下,王健林再度走上“割肉”之路,他还能带领万达平安涉险吗?

盘古智库高级研究员江瀚指出,王健林最新身家缩水至470亿元,背后原因是万达集团曾计划在香港上市,但后续由于房地产市场发生较大变化,以及公司市值被严重低估,导致最终上市出现困难,这些决定都使得王健林的资产缩水。此外,与其他互联网企业家相比,王健林在传统行业的发展也受到一定的限制。

江瀚认为,珠海万达商管难以上市的原因,实际是其本身的房地产属性依然明显。近年来,在房地产市场全面变革的过程中,珠海万达商管的上市面临一定压力,尽管公司一直在努力去地产化,增加投资、物业租赁收入的比重,但其物业销售收入仍具有一定的比例,导致公司上市之路相对困难。

针对珠海万达商管未能如期上市,公司能否赔付相关款项的问题,江瀚表示,这取决于其财务的流动性状况,如果珠海万达商管无法按时赔付相关款项,将会面临较大的信誉危机和法律风险。从目前的公开信息看,珠海万达商管仍在努力寻求上市,并积极应对各种挑战。

(记者 董湘依 制作 余坤航 实习生:顾辰阳 宅男财经出品)(更多报道线索,请联系本文作者:yukunhang@chinanews.com.cn)

以上就是宅男财经 | 王健林的“割肉求生”能否取得成功?的相关介绍,希望能对你有帮助,如果您还没有找到满意的解决方式,可以往下看看相关文章,有很多宅男财经 | 王健林的“割肉求生”能否取得成功?相关的拓展,希望能够找到您想要的答案。